很快地, 2023 年即將告一段落. 股市關門後, 我也可以結算一年的成績了.

原本前幾天的表現還相當令人開心. 直到本週三, 美元忽然猛跌, 幾十天薪水就這樣飛了. 到了週四, 本來還期望能一掃陰霾….. 果然, 陰霾真的都沒有了, 直接下起暴風雪, 匯損多了一根手指頭來數. 創下單日次高記錄! 週五匯率沒有等到逆轉, 股價也略為下跌。還好我已經沒有感覺了.

喜劇之王 1999

基本上, 2023 年算是豐收的一年. 12 月中時,投資收入還曾經超過年薪兩倍, 年底收在 1.88 倍. 在此也感恩頭家的照顧, 把 bar 提得很高. 如果我是領小女的薪水,我就得改用幾十倍來算了.

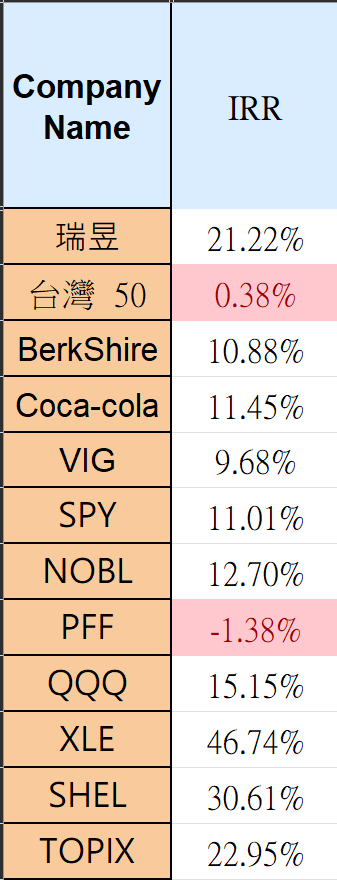

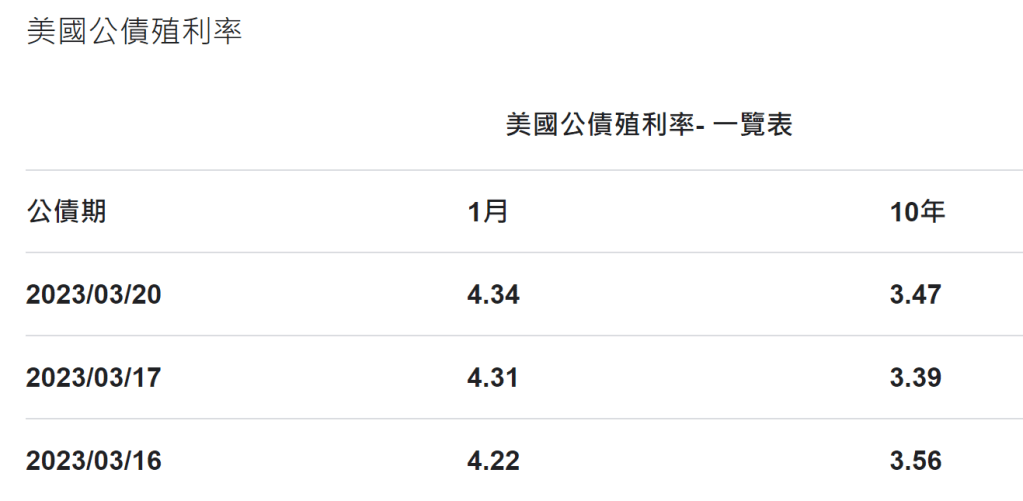

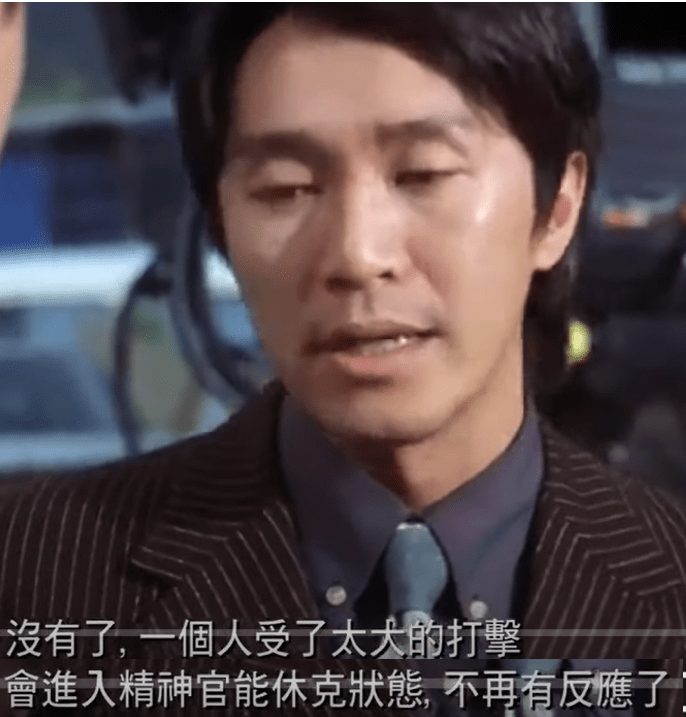

即使最後幾天發生了點波折, 整年報酬率 26.06% 還是站在下面梗圖的第二名前面. 確實我今年多次想買債券, 但看到那偏低的殖利率, 跟美金定存也差不多. 等於在賭能快速賺到價差. 終究還是果斷放棄, 不然就要開香檳了.

// 美股探路客昨天的 FB 上抓的,最後 QQQ 收在 53.8%, SPY 收在 24.2%.

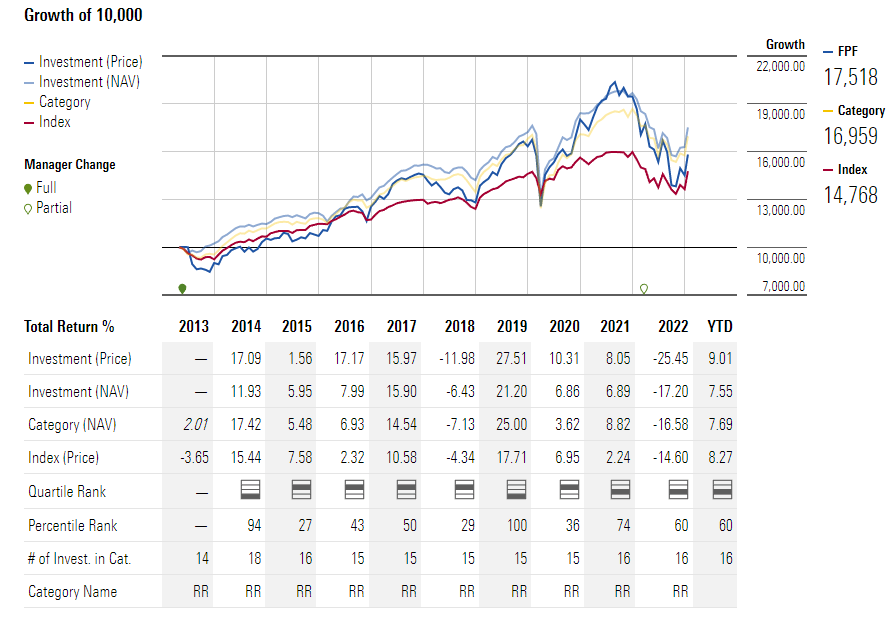

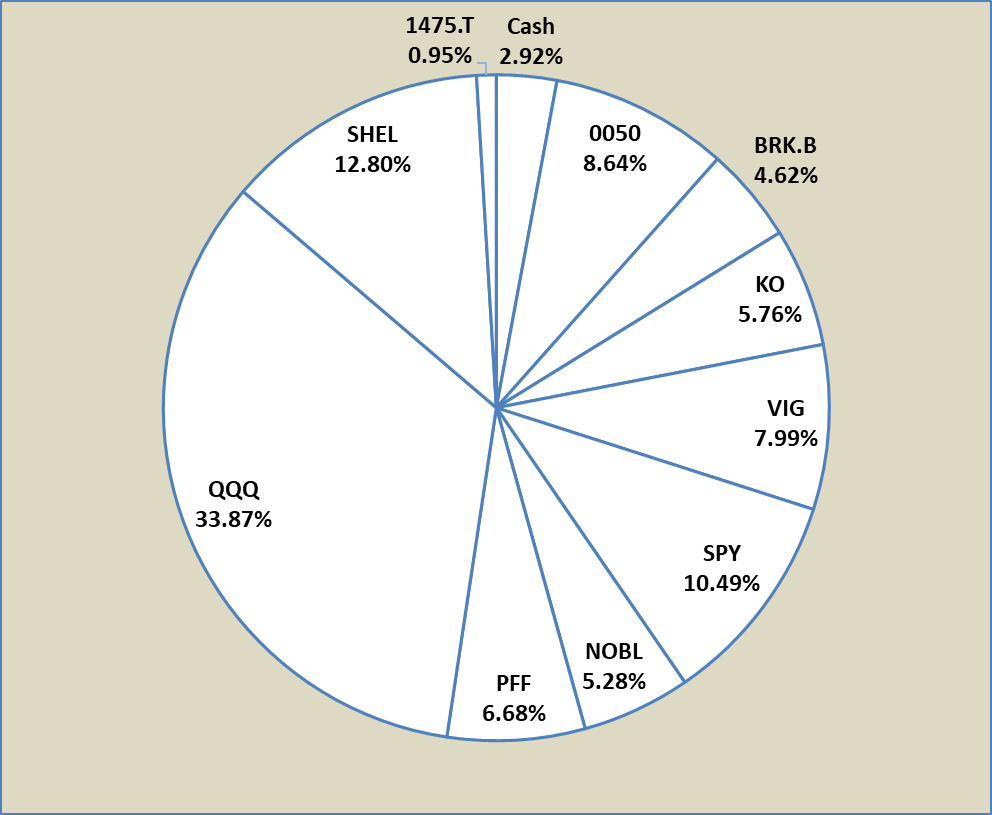

研究指出, 買賣愈多報酬率愈低. 但缺少資金時, 還是手癢做了調整. 除了 Firstrade 的 DRIP 計畫會自動幫我買進: QQQ, VIG, NOBL, SHEL 之外. 我還加碼了日股 1475.T, QQQ, SPY (只買 3 股), 和 PFF.

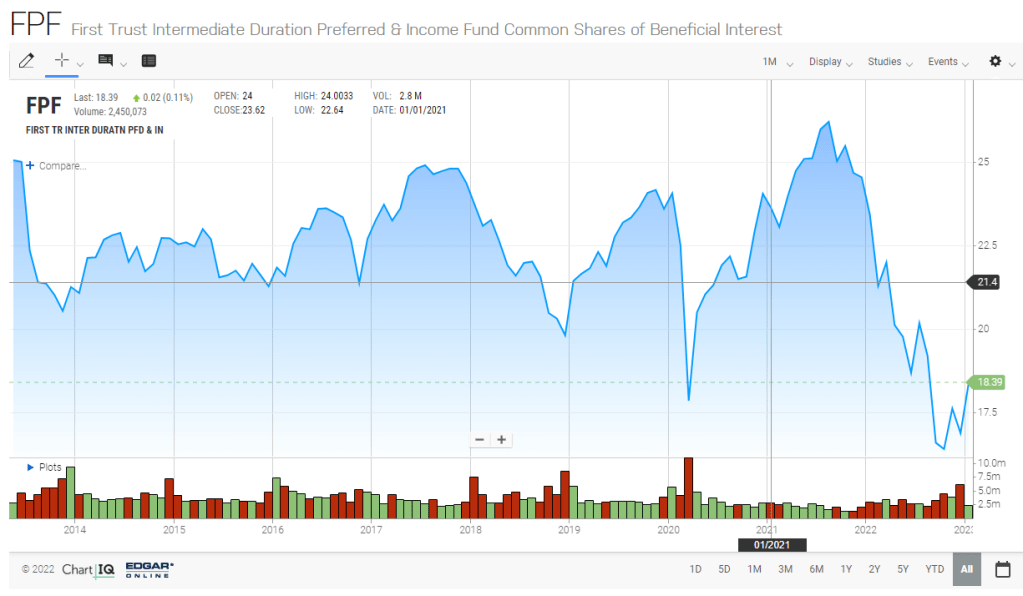

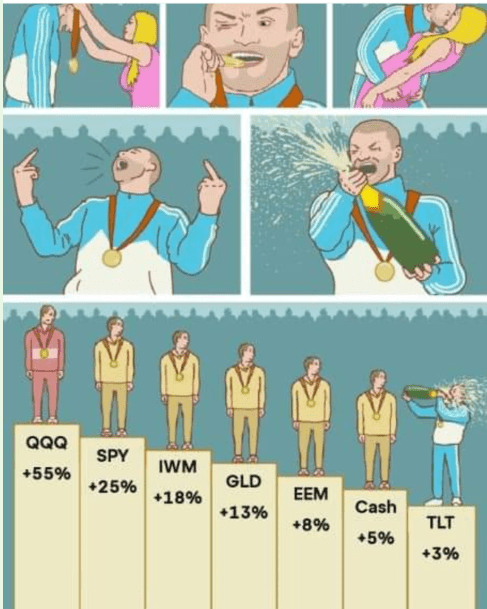

PFF (優先股 ETF) 性質類似長期債券, 而且成分股主要都是銀行. 看起來不是一個好標的, 但它有長債的性質. 除了可以賺價差, 在配息的方面, 稅前 6.61 %, 稅後 4.72 %. 基本上可以當作類定存停泊資金. 初期我投入的時候是虧損的, 但是現在已經轉虧為盈, ROI 大約 3.29%.

買日股也是基於一種信念. 日本這麼大的市場, 匯率殺到這麼低, 老巴又一直偷買, 股市能不漲嗎? 果然日股在 2023/11/20 創下 33 年來的新高! 全年報酬率約 27%. 各位觀眾知道我買了多少嗎? 呃,不好意思, 其實還佔不到 1%, 哈!

台股雖然也慢慢往歷史高點移動, 但是我怕有總統大選的風險, 所以完全持平, 不買也不賣. 其實2023 台股報酬率也不錯, 根據 TIVO168 薛教授提供的數據是 31.5%, 單看 0050 也有29.3%. 比起 S&P500 並不遜色.

對了. 講到老巴, 不免提一下蒙格. 蒙格老先生今年仙逝了, 我再次擔心起老巴的健康狀況. 今年 iphone 15 在 AI 上, 明顯輸給 Snapdragon 8 gen 3, 甚至輸給天璣 9300. 老巴重倉的蘋果倒底行不行啊? 明年會不會出汽車啊? 這個禮拜 IC 工程會議, Riri 甚至都沒喝可樂了…, 是不是暗示我應該考慮賣出 BRK.B 呢? 還是連 KO 一起? 喔, 想多了. 其實液體類(油,肥宅泡泡水) 和大盤有翹翹板的作用, 大盤跌的時候都靠它們撐場面.

在賣出的方面, 下半年我只有賣掉 XLE 和敝海產店 2379 這兩檔. 賣出 XLE 的原因上一季講過了, 主要是景氣循環已經到高點, 而且配息率偏低. 同樣是油品, 老巴在買, 殼牌我也有, 油價上漲我一定賺得到. 基本上沒差.

至於賣出螃蟹股票的原因, 主要是價格到波段高點, 價差已經賺了一倍. 加上今年股東會幾乎沒什麼人領到紀念品, 看來手上沒股票也不會顯得不合群了. 敝司的配息殖利率非常高, 但其實大M的 更高. 我會買大 M 嗎? 不會! 同理可證, 故減少個股來屯積資金.

同事法總或曰,如果今年一整年只買 QQQ 的話, 不是比你自以為是亂買一通更強嗎?沒錯, 但比起持續追漲, 我還是希望分散點風險, 每月每季拿些配息回來運用. 如果單靠 QQQ 稅後0.37% 的配息率, 想要達到所謂的台灣人年均所得 230.5 萬 [1], 那我得先有 6.2 億才行啊. 如果 all in PFF 只要花 4,883 萬就可以達到同樣的效果, 請客吃飯都不愁了.

BTW, QQQ 今年真的賺不少. 年底會多發一次股利, 明年才領得到.

https://www.nasdaq.com/market-activity/etf/qqq/dividend-history

按照均值回歸的原理, 明年 QQQ 應該不會再漲 55%了. 所以我預計用 10% 的類現金 (真現金+PFF) 當作子彈. 如果 QQQ 再次跌到 2 字頭, 甚至 1 字頭, 我會勇敢加碼. 如果美股持續上漲, 我也沒有賣出的想法. 但比起 QQQ, 我明年會再多買一點 SPY.

[REF]