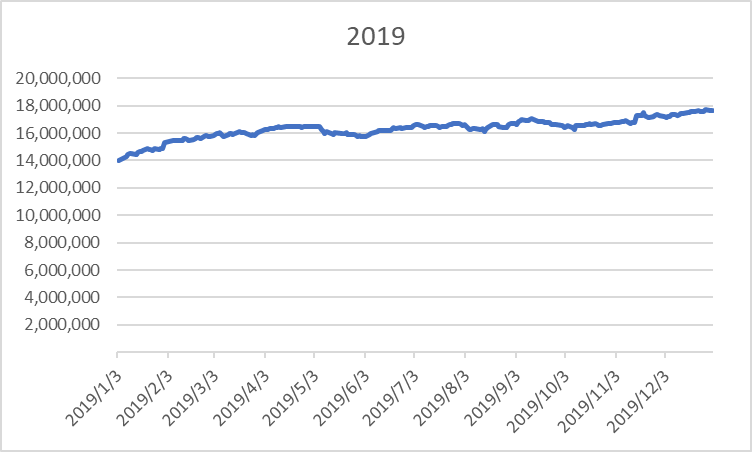

雖然說 buy and hold 的投資方式就是要隨波逐流, 但是今年股市的表現實在太玄了. 從 2019 年到 2021 年, Covid-19 大撒幣期間, 個人的投資報酬, 幾乎都是穩定向上. 如下面三張圖.

下面的金額, 單位都是貝里 (ベリー).

過去幾年都如此順利. 所以今年一開始也是令人信心滿滿. 畢竟 Covid-19 都快要過去了. 4 月的時候, 美股大漲一波, 我的投資又明顯創了一個新高. 一年才過 1/3, 財產就增加 10% 以上, 按這個比例推算, 到年底豈不是…哇哈哈哈哈哈哈哈.

豈知 6~7 月間油價就猛跌一波, 我的 SHEL 和 XLE 全都大失血. 我想這應該是美國操盤要降低俄羅斯的外匯收入吧? 油價跌, 加上各種景氣調降的消息出籠, 大家開始談庫存而不是增產. 忽然風向改變, 所有類股一致走弱. 從 6 月中到 7 月中, 我的幾百萬貝里不翼而飛.

接著, 大概是因為低油價也打不垮俄羅斯, 油價逐漸恢復正常. 包括台灣都是一面支持烏克蘭, 又一面轉手購買俄羅斯的天然氣 (台日韓都買 [1]), 更別說歐洲還是光明正大地買, 只能暫停北溪二號, 但是斷不了北溪一號. 因此, 8 月中又創了一次新高, 雖然只超過前高一點點, 但展望年底也還有 1/3, 以此比例推算, 哇哈哈哈…..

誰知道, 這樣的起伏還不夠看. 美國突然出了升息抗通膨這招. 不但差點搞垮英國退休基金 [2], 更把股市拉下馬. 10 月初又迎來了一個低點. 所幸, 後來大家對這個消息已經麻痺. 有些國家也開始升息 [3]. 美股只要傳聞停止升息, 或是暫緩升息都會上漲, 所以 10 月底和 11 中又各創一次新高. 總算讓一整年有雙位數的成長.

整體來說, 今年的業外收入真的很不好. 1 月, 4 月開心兩次的年終獎金, 7 月和 10 月超香的員工分紅都依序投進去了, 但很快也都化為無形. 依此比例展望未來, 又看著美金開始下跌, 今年也可能只剩下 “哇?!", 沒有 “哈哈". 哈! 至於為何在美元升息之際看跌美金呢? 我認為凡事不要等到盡頭, 真的百尺竿頭就要掉下去. 所以在 99 尺之前就要採取行動了.

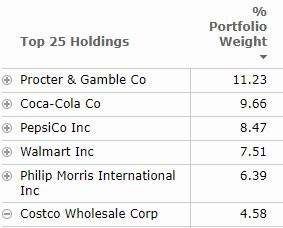

我想我對於投資 ETF, 身價隨大盤坐雲霄飛車已經完全沒問題. 下一個課題是選擇市場. 過去在美元下跌的過程中, 我碰到 covid-19 美股超跌的機會. 現在美股在半山腰, 但美元還在峰頂附近. 聰明的美國銀行家, 此時應該會利用強勢美元, 在海外購買超跌的股票. 現在股匯雙低的市場很多, 買這種市場應該比換美金買美股好. 感恩老巴和我想法一致 [4].

港股就是其中一個明顯的例子, 只是它受到中國人治管理的色彩太濃, 我決定遠離它. 日股是另外一個, 因此我也買一點點日股 ETF. 希望到最後不是日股漲就是日圓漲, 最好兩個都漲. 當然我們上班會領到匯率慘兮兮的台幣 (上週突然轉強), 因此我也買進 0050, 2379. 或曰, 2379 又不是 ETF! 不過, 螃蟹真的很可憐, 所以勇敢再買一張, 以紀念台灣光復節.

最後, 今天美股盤前看起來不妙, 不等年底了. 就趁還有獲利趕快 PO 出文章吧~~~

[REF]

- 日媒爆:台日韓大買1660億俄羅斯能源!

- https://www.businesstoday.com.tw/article/category/183025/post/202210160007/

- https://news.cnyes.com/news/id/4997346

- 巴菲特的波克夏買進台積電ADR!Q3大買41億美元