第七章 “愛還是工作? 善用你的生命能量 – 工作和收入" 終於講到賺錢的部分了。工作是什麼? 作者說:

- 提供生活所需。

- 讓我們的天賦能力可以發揮。

- 透過與他人合作,解放與生俱來的自我框架。簡言之就是階層轉換。

看起來作者的價值觀好像跟我認知的一樣,但其實不然。這段話後面的篇幅都在批評工作的價值,最後結論出:工作就是為了賺錢,其他的輔助效果都可以從無償的工作中得到 (p.76)。所以工作不能和收入混為一談。

接下來的操作就有點奇葩了。作者問 “當你的人生走到滿足曲線最高峰時,那時的生活需要多少錢?你的工作是否提供這個金額?"

假如賺的錢足夠或者有餘裕,作者問 “多餘所得的意義是什麼?如果沒有意義,你的工作時間是不是應該縮減一點?" 沒錯! 透過壓低滿足點,大家就比較容易財務自由。但假如賺的錢不夠呢?作者不鼓勵大家去拚高薪的工作,而是鼓勵低壓力的兼差。因為不寄生上流就沒有攀比,不會做出太誇張的消費。

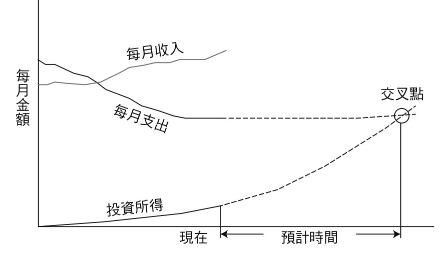

第八章 “目的快達到了 – 財務獨立交叉點"。除了不追求高收入,收出也要往下砍才能存錢。有了錢就去投資,等到孳息可以抵消每月支出,就可以不用工作了。這就是本書的偉大航道。

當然,錢全部拿去投資會讓人不放心。因此作者提到儲蓄、急用金、藏金室 (cache – 小金庫) 三者要並用 (p. 88)。

除了貨幣這種金錢,作者衍生出自非實體的財富。不是虛擬貨幣,而是自然的財富 – A: Ability、B: Belonging 、C:Community 和 s:stuff。ABC 都是字面上的意思,也就是把人際關係當作財富,呼應一開始說的財務依存。s 代表 stuff,也就是你所擁有的物品。

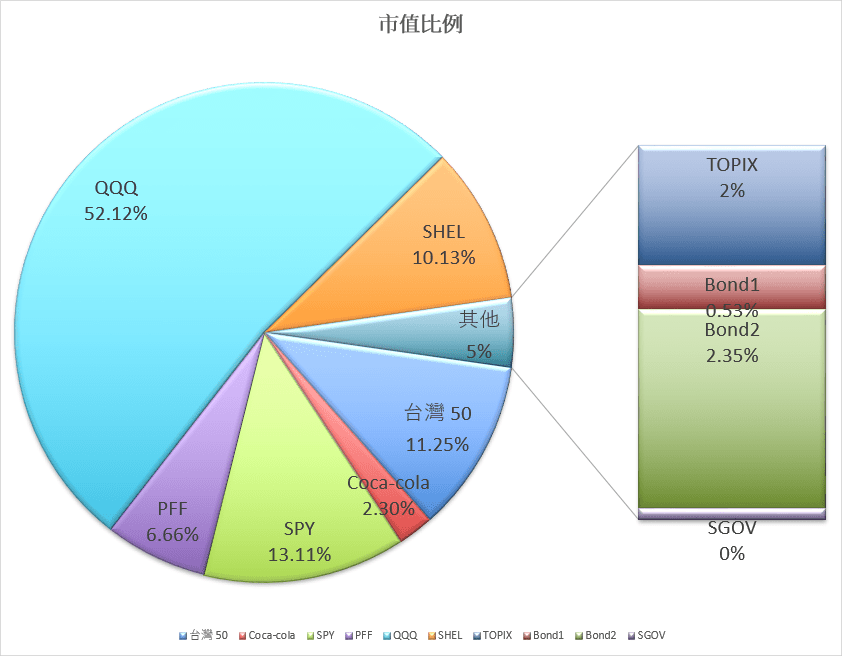

第九章 “追求長期的財務自由 – 你的現金應該存放在哪裡? " 在超越收支平衡點後,接下來就要規劃賺錢了。所以這邊會介紹一些投資的方法。在作者夫婦年輕的時候 (1981~1997),他們主要是買美國政府公債 (p. 95)。一般可以帶給他們 8% 的殖利率,最高拿過 15%。雖然後來利率降低,本金再投入也可以有 5% 殖利率。

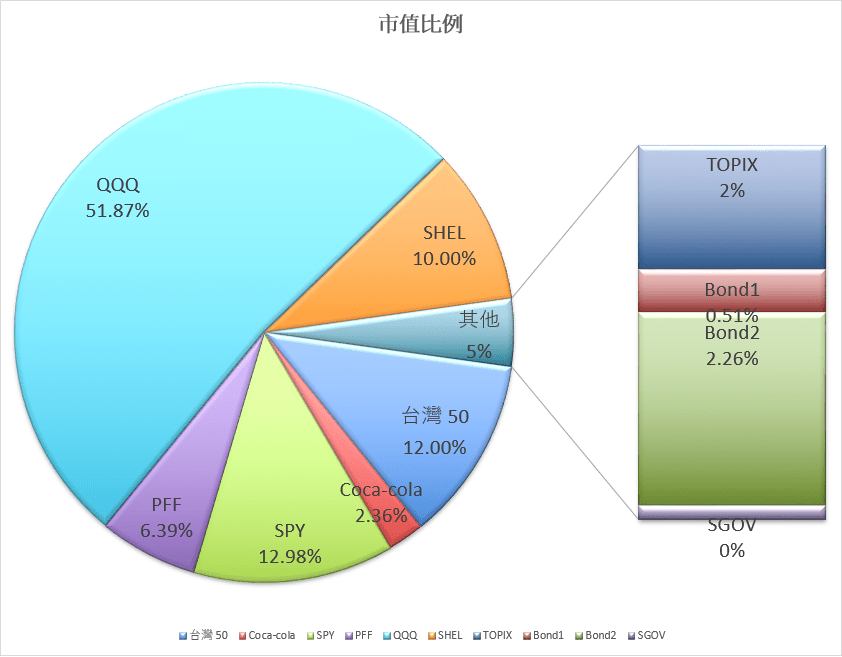

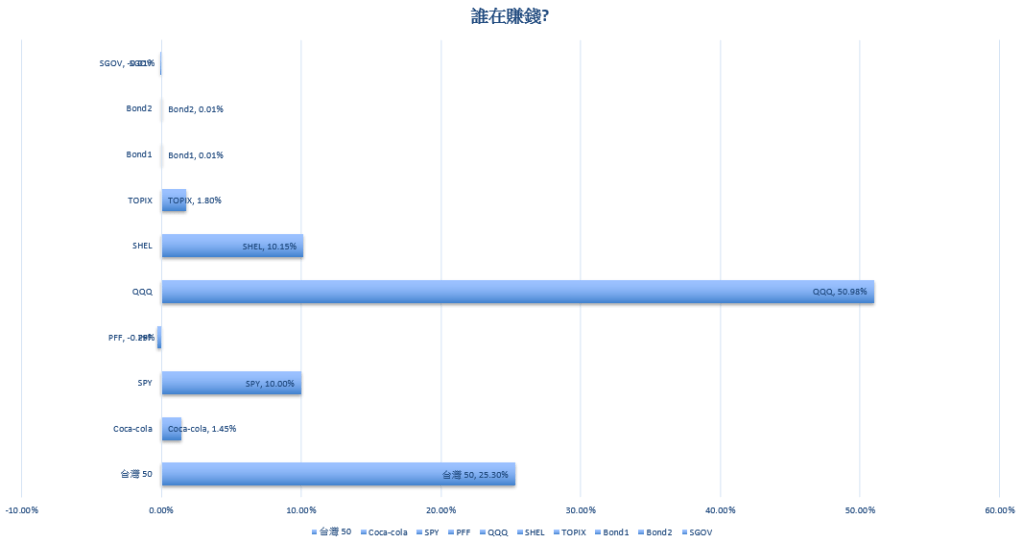

當然,那些日子都過去了。現在作者勸導大家投資指數型 ETF。另外為了多元化投資,作者也投資房地產。這裡面很讓人意外的地方是,本書一直教人降低物慾,不要亂花錢。所以作者買下自己喜歡的房子的方式是找人合資 – 不貸款。畢竟,貸款就違背了他們的主張。這樣滿猛的。當然書上還提到其他很普通的投資方式,像是退休金、標會、種電、…這些我就不贅述了。

這九章就把本書的理念講完,最後附錄一就是總複習 FIRE 的九大步驟。附錄二叫 “讓我們來談一談錢",基本上就像心理治療的那種聚會。只不過不談什麼戒酒、戒毒,而是互相檢討用錢的行為和觀念。我覺得老美可能真的可以接受這種活動方式,如果在台灣要大家比誰更勤儉持家,通常是在旅行團中比誰殺價比較兇的時候才會發生。 “我買一個驢子香皂 2 歐元!"、"我買一個香皂加一個冰箱吸鐵才 1.5 歐!"…作者可能會說,"你們一家買十個根本用不完,只能送人…"

總之,要歸納這本書的理念,就看上面那張圖。省錢、不欠債、先做到收支平衡,然後開始做不蝕本的投資,每年提領 4%,以簡樸的方式生活。書上舉的很多例子,個案最後都是變成小農自己種地。對於期望暴富的人,這本書沒辦法帶給大家什麼啟示。但是他們提到一個觀點,就是不上班雖然減少收入,也會自動減少 (報復性) 開支。最近在 thread 才看到有人講自己的類似經歷,算是隔空遙遙呼應。

本書是商周出版,譯者王之杰,我覺得翻譯得不錯。很多名詞都括號寫英文的原文。